1. 京东集团-SW第四季度业绩预期怎么样?

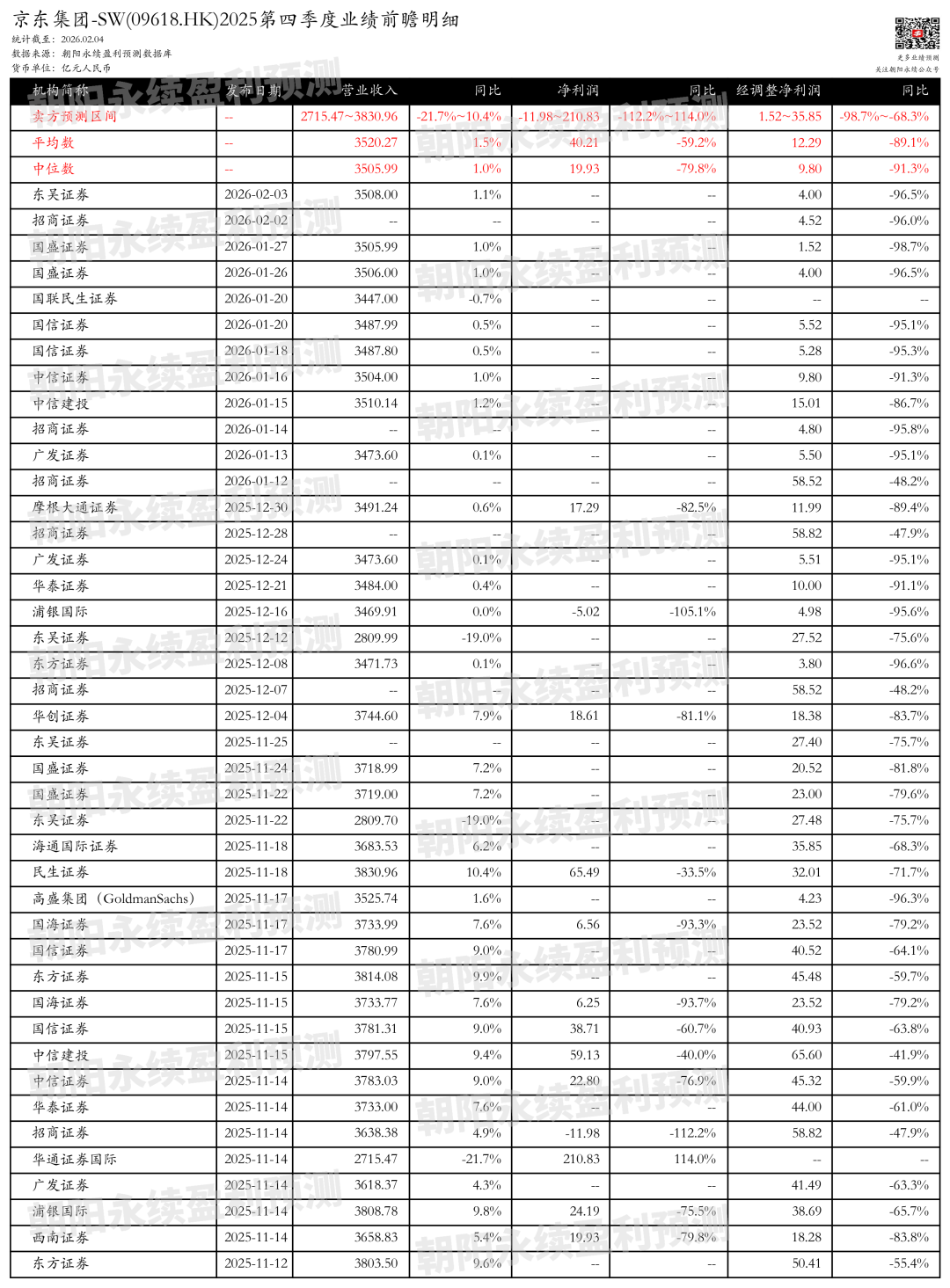

截至2026年02月04日,根据朝阳永续季度业绩前瞻数据:

预测营业收入2715.47~3830.96亿元,同比变动-21.7%~10.4%;预测净利润-11.98~210.83亿元,同比变动-112.2%~114.0%;预测经调整净利润1.52~35.85亿元,同比变动-98.7%~-68.3%。

关注后续财报数据披露后能否超预期,朝阳永续港股季度业绩前瞻数据将为投资者提供业绩鉴定。

2. 京东集团-SW最新卖方观点

东吴证券认为:京东集团-SW在2025Q4预计实现营收3508亿元,同比增长1%,但Non-GAAP净利润受零售业务利润下行及新业务投入拖累。零售业务收入预计达2981.26亿元,同比下滑2.91%,其中带电品类收入预计同比双位数下滑,非带电品类表现好于预期。新业务亏损环比收窄,外卖业务UE改善且单量健康增长。预计2026年公司利润有望修复,外卖业务减亏趋势延续,京喜和国际业务亏损环比小幅扩大但可控。

分业务来说:

1) 零售业务:收入预计达2981.26亿元,同比下滑2.91%,其中带电品类收入预计同比双位数下滑,非带电品类表现好于预期。

2) 新业务:亏损环比收窄,外卖业务UE改善且单量健康增长。

3) 外卖业务:预计2026年单量维持健康增长,UE持续提升,亏损有望进一步收窄。

4) 京喜和国际业务:预计亏损环比小幅扩大,但公司将增加投入以拓展长期增长空间。

国盛证券认为:京东集团-SW在2026年国补政策落地后,零售端需求有望改善。家电及数码3C类产品补贴比例为15%,覆盖冰箱、洗衣机、电视、电脑、热水器、空调等家电品类,以及手机、平板、智能手表(手环)、智能眼镜等数码3C品类。由于国补退坡,2025Q4零售业务收入增速或承压,但2026年有望恢复增长。外卖业务通过收入多元化和成本优化,UE有望改善。七鲜小厨加速全国化拓展,计划2026年底前覆盖所有一二线城市。

(注:本文内容基于朝阳永续AI技术生成,文中相关盈利预测数据均来自朝阳永续盈利预测数据库)

风险提示:本文所示数据或案例仅供参考之用,不能作为未来投资依据。投资股票有风险,市场波动、公司业绩、政策因素等都可能导致股票价格波动。请您在投资前充分了解相关信息,并根据自身的风险承受能力做出投资决策。