来源:Y趣理说

华安基金蒋璆“清仓式”卸任,高光与争议并存,投研震荡仍未结束。

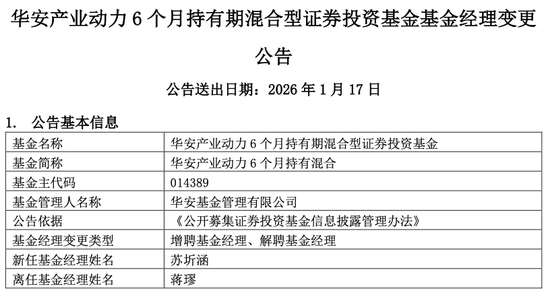

2026年1月19日,华安基金发布一则颇具冲击力的公告,蒋璆一次性卸任其管理的全部9只基金产品。

没有过渡期,没有新增共管安排,也没有“以老带新”的缓冲。这种近乎“清仓式”的退出姿态,在公募行业并不常见。

随后,市场很快传出消息,这位曾经跻身百亿阵营的基金经理,下一站或将转战私募。

但相比去向本身,更值得被拆解的,是蒋璆此次清仓式离场,究竟释放了怎样的信号。

从百亿高光到规模回落

蒋璆2011年加入华安基金,从行业研究员做起,历经基金经理助理阶段,于2015年正式掌舵公募产品。到卸任时,其公募管理时间已超过十年。

2022年是他的高光时刻。在权益行情带动下,其管理规模一度逼近110亿元,成为华安基金权益条线的核心人物之一。

但随后市场进入调整周期,其在管规模也明显回落。2024年初,管理规模一度腰斩。即便2025年结构性行情带来阶段性修复,卸任前规模仍只有51.95亿元,与巅峰时期相比相去甚远。

规模变化,往往是市场投票的结果。

业绩“冰火两重天”:有人赚翻,有人苦熬

蒋璆的口碑之所以分裂,源于其产品表现的巨大差异。

其代表作中,华安制造先锋混合A任期回报率超过300%;华安动态灵活配置混合A任期收益超过200%。这类产品的持有人,无疑经历了完整牛熊周期后的丰厚回报。

但另一面同样真实。多只成立于2021年底高位时期的新基金,在市场回落中遭遇连续调整:华安制造升级一年A、华安产业动力6个月A、华安创新混合等产品任期内出现不同程度亏损。

更具争议的是,同一产品不同份额类别之间的表现也存在明显差距。A类收益亮眼,C类却录得亏损,这种“同门不同命”的情况,加剧了部分投资者的不满情绪。

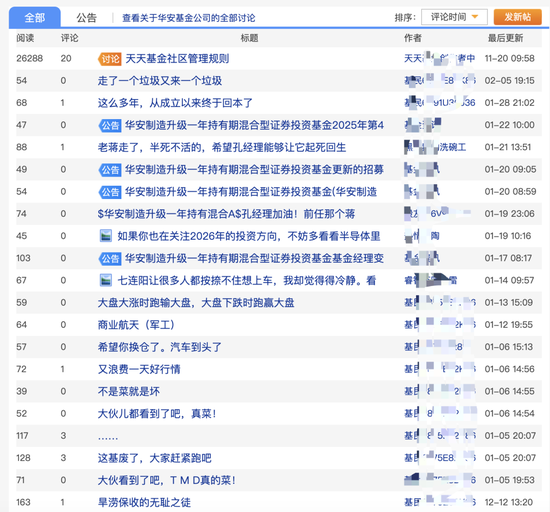

当业绩分化拉大,投资者体验自然呈现两极化。有人视其为“牛市收割机”,有人却在股吧里持续表达失望。

“清仓式”离场成常态?

蒋璆此次离任的方式,本身就具有象征意味。

在公募行业,核心基金经理离任通常会提前安排接任人选,共同管理一段时间,以平滑过渡。但这一次,交接节奏明显偏快。

这一操作,也让市场联想到此前另一位华安基金绩优基金经理,李欣的离场。

2025年5月,李欣同样一次性卸任其管理的全部产品。值得注意的是,李欣管理的多只产品任期回报优异,且在行业整体承压背景下实现规模逆势增长。

绩优基金经理接连流失,使外界开始产生质疑:华安基金的投研体系是否正在经历一轮深层次震荡?

从公司层面看,华安基金整体管理规模仍在扩张。

截至目前,公司公募管理规模超过8300亿元,相比2021年末稳步提升。

但如果拆解结构,会发现分化明显:固收类产品规模持续增长;主动权益规模却从2021年的高点明显回落,缩水近一半。

公司整体规模增长更多依赖固收板块,而主动权益业务承压明显。

对于一家老牌公募而言,主动权益的品牌力与长期业绩稳定性,往往是核心竞争力所在。人才流失与规模收缩叠加,难免引发外界对体系稳定性的担忧。

增收不增利背后的投研压力

从盈利情况看,2025年中期,华安基金实现营业收入增长,但净利润同比出现下滑。

在权益市场回暖的环境下,出现“增收不增利”的情况,说明投资端盈利能力面临压力。

部分核心基金经理的长期收益表现,也难言突出。

个别产品近三年收益率接近持平甚至跑输基准,管理规模同步收缩;部分ETF产品在结构性行情中未能实现明显超额。

这些现象叠加在一起,使得“投研能力是否足够匹配规模体量”的问题被再次提起。

2025年8月,华安基金迎来管理层更迭。原党委书记、董事长卸任,由曾任招商基金总经理的徐勇接任。

在行业看来,这既是组织层面的调整,也是对权益困局的一次回应。

如今,老将却在加速离场,新帅上位也有近半年,华安基金理应站在一个新的节点上。

但蒋璆的“清仓式”卸任,更像是一面镜子,映照出华安基金当前的结构压力与转型阵痛。

未来几年,这家老牌公募如何在权益赛道重新站稳,或许比任何一次人事变动都更值得关注。

数据来源:公告、wind

免责声明:本文仅供参考,不构成任何投资建议。